Wie werden Dividenden besteuert? Welche Zahlen sind wichtig für die Steuererklärung eines KMU? Wie können Unternehmer:innen Steuern sparen? In diesem Blogbeitrag erfährst du, was du bei der Steuererklärung beachten musst und welche Unterlagen für die Steuererklärung deines Unternehmens hilfreich oder notwendig sind.

1. Halte Fristen ein

Wann du die Steuererklärung für dein Unternehmen einreichen musst, variiert je nach Kanton. Falls du den Abgabetermin nicht einhalten kannst und dies vorab weisst, kannst du eine Fristerstreckung beantragen. In den meisten Kantonen ist eine erste Fristerstreckung kostenlos, für die zweite fallen teilweise Gebühren an. Falls du keine Fristerstreckung beantragst und die Steuererklärung nicht rechtzeitig einreichst, stellt dir die Steuerverwaltung eine Mahnung mit einer letzten Einreichungsfrist von 10 bis 30 Tagen zu. Diese Mahnung ist vielfach gebührenpflichtig. Verpasst du auch die neue Frist, droht eine amtliche Einschätzung nach Ermessen.

Lesetipp: In diesem Blogbeitrag haben wir die wichtigsten Buchhaltungsfristen für dich zusammengefasst.

2. Lohn oder Dividenden – was lohnt sich für dich und dein Unternehmen mehr?

Unternehmer:innen (die aktiv in ihrem Unternehmen arbeiten) können sich die Arbeitszeit und das unternehmerische Risiko kompensieren lassen. Diese Kompensation erfolgt in Form von Lohn oder Dividendenausschüttungen. Um die eigene Steuerbelastung zu optimieren, solltest du folgende zwei Optionen prüfen:

- Soll ich mir einen über dem Marktdurchschnitt liegenden Lohn und dafür eine tiefe bzw. gar keine Dividende auszahlen?

- Soll ich mir einen tieferen Lohn und eine hohe Dividende auszahlen?

Ein hoher Lohn und tiefe bzw. gar keine Dividende führt zu hohen Einkommenssteuern für dich als Unternehmer:in, hohen Lohnnebenkosten aber tieferen Gewinnsteuern für die Firma. Ein kleinerer (aber noch marktüblicher) Lohn und hohe Dividenden hingegen bedeutet tiefe Einkommensteuern für dich, weniger Lohnnebenkosten aber hohe Gewinnsteuern für deine Firma und zusätzliche Steuern infolge von Dividendenerträgen (z. B. Verrechnungssteuer).

Möchtest du wissen, wie dein Unternehmen mit dem passenden Verhältnis zwischen Lohn und Dividende Erträge maximieren und Steuern sparen kann? Bei Accounto kannst du kostenlos Treuhand-Expert:innen finden.

3. Achte auf eine korrekte Buchführung

Selbst Unternehmen ohne Rechnungslegungspflicht gemäss Obligationenrecht (Einnahmen-Überschuss-Rechnung oder Milbüechlirechnig), sollten ihre Geschäftszahlen möglichst effizient festhalten. Eine stets aktuelle und präzise Buchführung erleichtert das Ausfüllen der Steuererklärung. Voll automatisierte Buchhaltungstools ziehen die wichtigsten Zahlen aus Rechnungen, Bankauszügen, Lohnabrechnungen und anderen für dein Unternehmen relevanten Belegen heraus und speichern sie sicher ab. So hast du die wichtigsten Zahlen für die Steuererklärung schon bereit.

4. Optimiere den Jahresabschluss deines Unternehmens

Stelle vor dem Ausfüllen der Steuererklärung sicher, dass dein Jahresabschluss korrekt ist. Liegen sämtliche notwendigen Zahlen und Unterlagen vor? Hast du alle erlaubten Abzüge berücksichtigt? Kannst du Waren abschreiben? Wenn dein Unternehmen beispielsweise veraltete und nicht mehr verkäufliche Produkte im Lager hat, solltest du diese unbedingt richtig abschreiben. In der Schweiz können Unternehmer:innen bis zu einem Drittel ihrer Waren abschreiben. Das nennt man auch den «Warendrittel». Informiere dich am besten beim Kanton, wie du dein Lager richtig abschreiben kannst oder konsultiere einen Treuhand-Profi.

Auch Wertberichtigungen auf deinem Debitorenbestand helfen, die Steuerbelastung zu senken. In den meisten Kantonen kannst du das pauschale Delkredere von mindestens 5 Prozent vornehmen. Das Konto «Delkredere» ist ein Wertberichtigungskonto für die geschätzten Zahlungsausfälle. «Die Steuerbehörden bewilligen für inländische Schuldner offiziell ein Delkredere von pauschal 5 Prozent des Debitorenbestands (offene Rechnungen). Bei ausländischen Schuldnern sind es 10 Prozent. In der Praxis akzeptieren die meisten kantonalen Steuerbehörden aber 10 Prozent auf den gesamten Debitorenbestand», schreibt das KMU-Portal der Schweizerischen Eidgenossenschaft.

Lesetipp: In diesem Blogbeitrag findest du Tipps, wie KMU Steuern sparen können.

5. Bereite dich bereits jetzt auf die nächste Steuererklärung vor

Damit du bei der nächsten Steuererklärung Zeit – und im besten Fall auch Geld – sparen kannst, solltest du jetzt bereits damit beginnen, Belege und Zahlen zusammenzutragen. Wie oben beschrieben erlauben dir voll automatisierte Buchhaltungssysteme, jederzeit die wichtigsten Zahlen abzurufen.

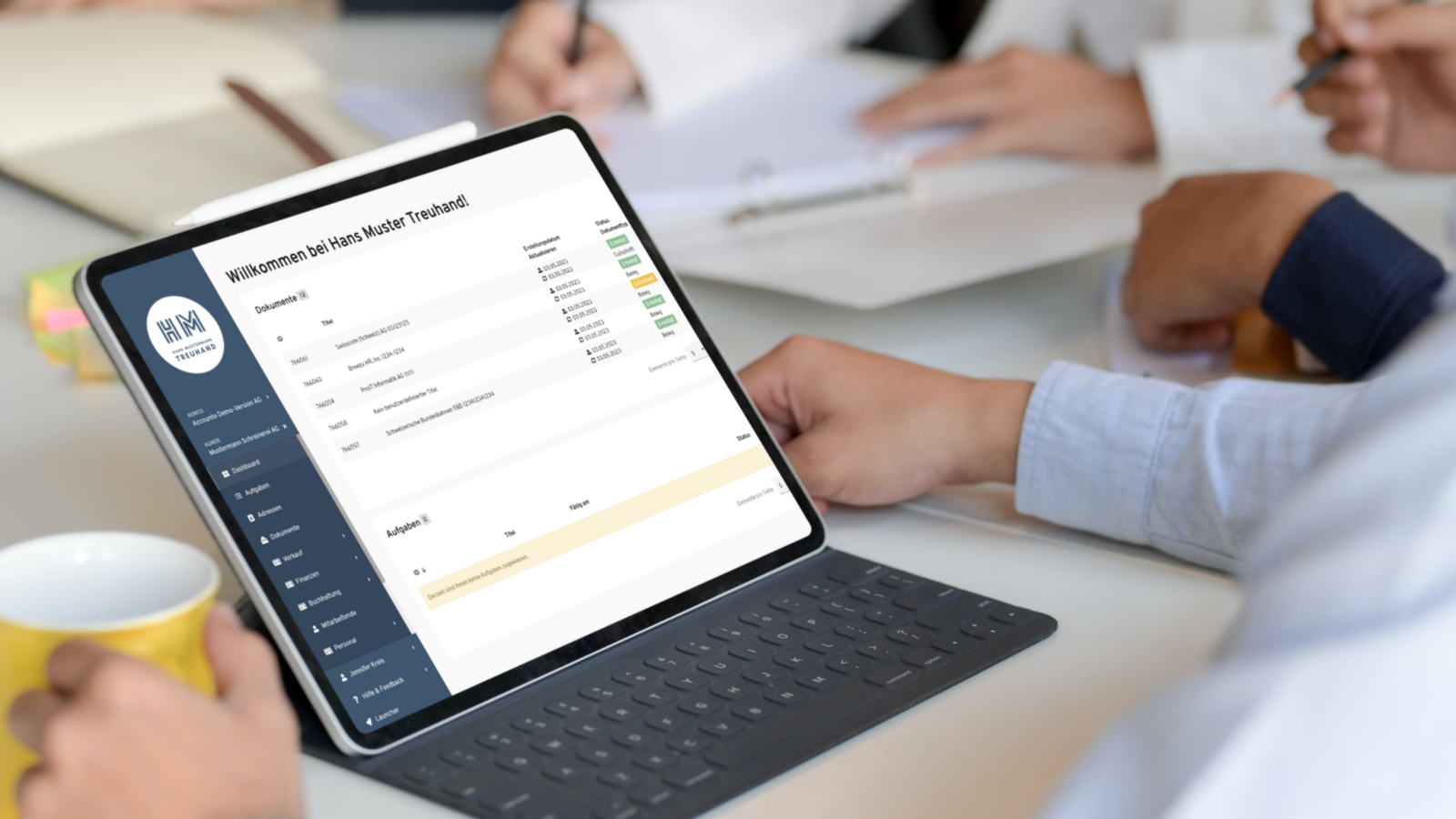

Möchtest du erfahren, wie du die Buchhaltung innert weniger Minuten pro Woche erledigen und für die Steuererklärung alle wichtigen Zahlen einfach herausziehen kannst? Buche hier eine kostenlose Demo der Schweizer Buchhaltungslösung Accounto.

Checkliste: Diese Unterlagen brauchen KMU für ihre Steuererklärung

Hier findest du eine Liste, welche Dokumente und Belege dir bei der Steuererklärung helfen und dazu beitragen können, dass du und dein Unternehmen Steuern sparen.

Bilde Rückstellungen und federe so Risiken ab

Unternehmer:innen sollten Rückstellungen bilden, um künftige Risiken abzuwenden und Zahlungsschwierigkeiten zu vermeiden. Zu den häufigsten Risiken gehören Garantieforderungen, Produktehaftung, grosse Reparaturen und Unterhaltsleistungen, Prozessrisiken oder Wechselkurse. Viele Unternehmen bilden auch Rückstellungen für Nachforderungen auf Gewinnsteuer, Mehrwertsteuer oder AHV, die aufgrund einer zu tiefen Schätzung von Gewinn, Umsatz oder Lohn entstehen.

Achtung: Genauso wie Fristen für die Steuererklärung und Abschreibungen zum Optimieren des Jahresabschlusses sind auch Rückstellungen kantonal unterschiedlich geregelt. Informiere dich dazu bei der Steuerbehörde deines Kantons oder finde hier kostenlos einen Treuhand-Profi, der dein Unternehmen bei der Steuererklärung unterstützt.