Immer mehr KMU erwarten von ihrem Treuhandunternehmen, das es die Rolle des Chief Financial Officers (CFO) einnimmt und sich um sämtliche finanzielle Belange kümmert. Neue Geschäftsmodelle und technologische Innovationen helfen Treuhandprofis dabei, diese Kundenerwartung nach CFO as a Service zu erfüllen. Was dies für Ihr Treuhandunternehmen bedeutet, können Sie in diesem Blogbeitrag nachlesen.

Durch die digitale Transformation verändert sich die Rolle von Treuhänder:innen. Statt Routinetätigkeiten abzuwickeln, geht es im Treuhandwesen mehr denn je darum, innovative Dienstleistungen zu entwickeln und die Beratungskompetenz auszubauen. Treuhandunternehmen bleiben laut einer Studie von Treuhand Suisse und Accounto auch mit der Digitalisierung und damit einhergehenden neuen Geschäftsmodelle, Prozessoptimierungen, veränderten Kundenerwartungen und disruptiven Technologien die zentrale Anlaufstelle für alle betriebswirtschaftlichen und finanziellen Anliegen der von Ihnen betreuten Unternehmen. Die Unterstützung, die Sie als Treuhandprofi bieten, kann künftig von der Überwachung der Buchführung Ihrer Mandant:innen, über das Erstellen von Reports zu den wichtigsten Geschäftszahlen, bis hin zum komplettem Finanzmanagement reichen.

Was sind CFO-Aufgaben?

Vor allem kleinere Unternehmen erwarten zunehmend, dass ihr Treuhandunternehmen als externer Chief Financial Officer (CFO) agiert sprich CFO as a Service anbietet. Dies hat für KMU den Vorteil, dass Sie von Finanzexpert:innen, die mit Ihrem Unternehmen und Ihrer Branche vertraut sind, passgenaue Leistungen beziehen können – und dies, ohne einen hohen Monatslohn für eine Finanzdirektionsstelle zu bezahlen. Was sind die Hauptaufgaben eines CFO? Kurz zusammengefasst kümmert sich ein CFO um sämtliche finanziellen Belange eines Unternehmens. So stellt die oder der CFO beispielsweise aktuelle Zahlen und Informationen über die finanzielle Lage des Unternehmens bereit, welche die Grundlage für datenbasierte Strategieentscheide legen. Auch das Erkennen von betriebswirtschaftlichen Schwachstellen wie Cashflow-Problemen, Absatzrückgängen, zu tiefen Renditen für Werbeausgaben oder ineffizientes Debitorenmanagement ist in der Regel die Verantwortung des CFO. Bei Problemen sollte ein CFO proaktiv einschreiten und in Absprache mit der Geschäftsleitung Gegenmassnahmen entwickeln.

Welche Kenntnisse und Expertise sollten Sie als CFO für KMU mitbringen?

Neben solidem Wissen über Buchhaltung, Betriebswirtschaft und Finanzmanagement muss ein CFO auch fundierte Kenntnisse im Bereich Datenanalyse und -management haben. Kommunikationsfähigkeit ist ein grosser Vorteil, da der regelmässige Austausch mit der Führungsetage des betreuten Unternehmens ein nicht zu vernachlässigender Bestandteil der CFO-Position ist. Zahlreiche Studien belegen, dass Menschen, die gut kommunizieren können, als intelligenter und kompetenter wahrgenommen werden. Erfahrung als Führungskraft kann hilfreich sein dabei, die Geschäftsleitung der Kund:innen besser zu verstehen und sie bei finanziellen Entscheidungen auf Augenhöhe zu beraten. Zu den wichtigsten Soft Skills, die ein CFO mitbringen sollte, gehört Kritikfähigkeit. Denn nur, wer Kritik annehmen kann, lernt dazu. Seien Sie Ihren Mandant:innen also dankbar für konstruktiv angebrachte Kritik und suchen Sie gemeinsam nach Möglichkeiten, um die Aufgabe nächstes Mal zur vollsten Zufriedenheit ausführen zu können. Lösungsorientiertes Denken, Zeitmanagement und Empathie sind weitere entscheidende Soft Skills, über die Sie als externer CFO verfügen sollten.

Ein guter CFO weiss zudem um die Bedeutung innovativer Finanztechnologielösungen und verfolgt die Entwicklung neuer Softwares und Tools, die den Arbeitsalltag des Unternehmens einfacher gestalten können, aufmerksam mit. Technologische Innovationen aus dem Finanzbereich werden in Unternehmen oftmals durch die oder den CFO vorangetrieben. Wie können digitale Kollaborationstools die Zusammenarbeit vereinfachen? Gibt es im Arbeitsprozess Ihrer Mandant:innen aktuell Softwarebrüche, die Sie beheben müssen, um die Produktivität zu steigern? Welche Treuhandsoftware nimmt Ihrem Treuhandunternehmen genügend Routinetätigkeiten ab, damit Sie sich noch stärker auf Ihre Funktion als CFO konzentrieren können? Nur wenn Sie offen sind gegenüber Technologien, die anfänglich revolutionär scheinen mögen, können Sie Ihren Kund:innen die ganze Palette an CFO-Services anbieten.

Wie CFO-Services Treuhandunternehmen einen Wettbewerbsvorteil verschaffen

Wieso sollen Treuhandunternehmen, die bereits stark ausgelastet sind, ihr Angebot um CFO-Services erweitern? Der wohl wichtigste Grund, wieso Treuhandunternehmen für KMU-Kund:innen eine CFO-Rolle übernehmen sollen, ist die Transformation des Treuhandwesens. Marktbeobachtende gehen davon aus, dass in nicht allzu ferner Zukunft nur noch wenige KMU bereit sind, die Abwicklung von Routinetätigkeiten – die oftmals hohes Automatisierungspotenzial aufweisen – zu honorieren. Somit verlagert sich die Arbeit von Treuhänder:innen. Wie oben beschrieben wird die Nachfrage nach innovativen Services und persönlicher Beratung weiter steigen. Der zweite Grund ist die Differenzierung gegenüber der Konkurrenz. Bedenken Sie, dass es Tausende Treuhandunternehmen in der Schweiz gibt und für die meisten davon KMU zur wichtigsten Zielgruppe gehören. Somit konkurrieren sie um Kund:innen. Mit massgeschneiderten CFO-Services für ausgewählte Kundensegmente können Sie zum einen die Beziehung zu bestehenden Mandant:innen vertiefen und zum anderen zusätzliche Marktanteile erobern.

Das brauchen Treuhandunternehmen, um erfolgreich als CFO agieren zu können

Neue Geschäftsmodelle, Kundenerwartungen und Technologien: Das Treuhandwesen ist in den letzten Jahren komplexer geworden. Vor allem kleinere Treuhandunternehmen dürften angesichts dieser zunehmenden Komplexität bald nicht mehr in der Lage sein, alle Kundensegmente effektiv und effizient zu bedienen. Um konstant die bestmöglichen CFO- und Beratungsservices anbieten zu können und von Skaleneffekten zu profitieren, sollten Sie sich auf die für Ihr Treuhandunternehmen lukrativsten und spannendsten Kundensegmente fokussieren. Machen Sie eine Kundensegmentierung. Teilen Sie dazu bestehende und potenzielle Kund:innen anhand von selbst festgelegten Merkmalen wie Branche, Unternehmensgrösse, Geschäftsmodell, Rechtsform oder Lebenszyklusphase in Gruppen auf. Bestimmen Sie abschliessend, welche Kundensegmente Ihr Treuhandunternehmen in Zukunft bearbeiten kann und will.

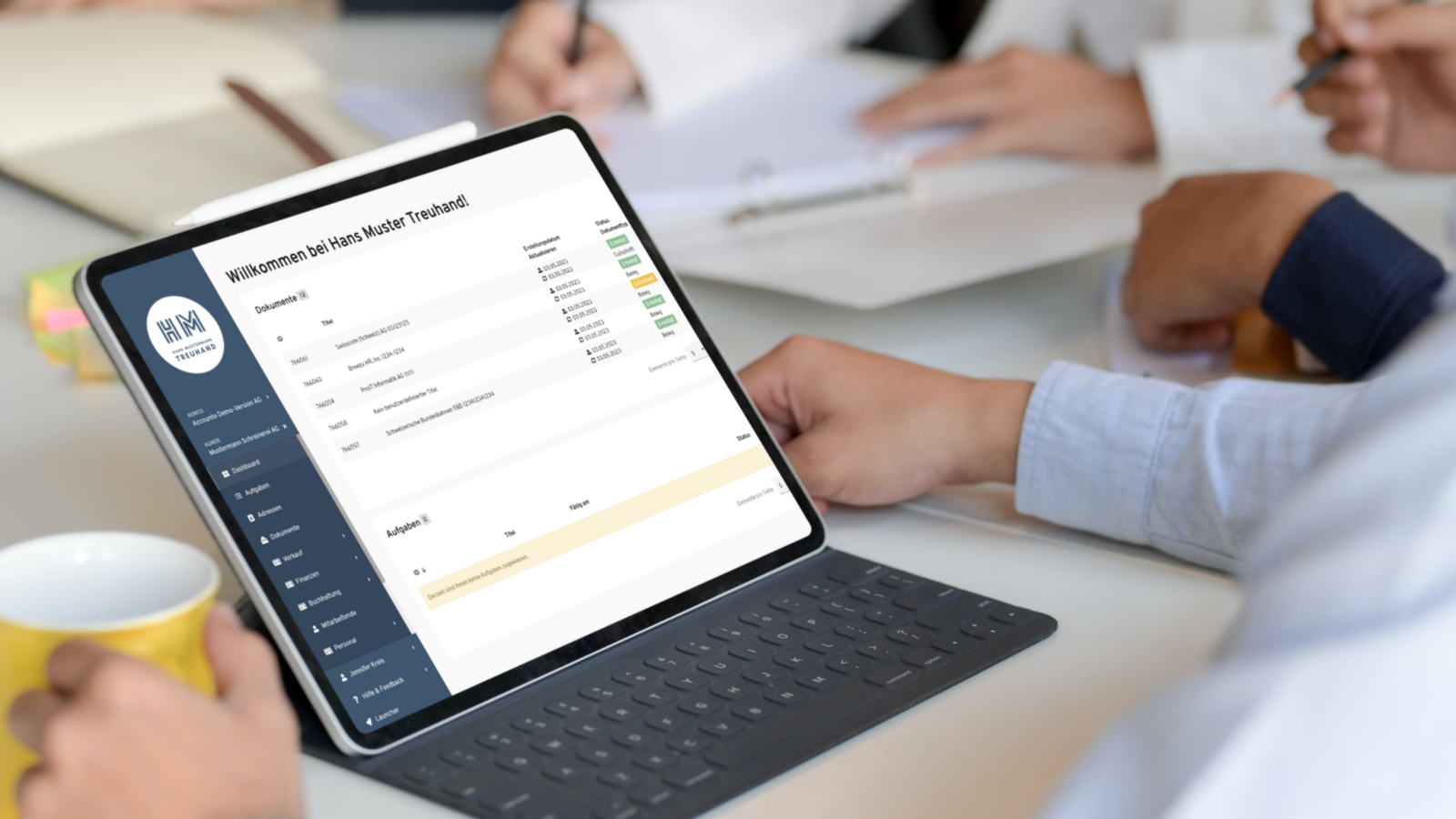

Neben der passenden Kundenstrategie ist auch die IT-Umgebung entscheidend, wenn Ihr Treuhandunternehmen KMU als externer CFO bestmöglich unterstützen möchte. Indem Sie repetitive Aufgaben wie die Belegextraktion, tagesaktuelle Buchführung oder Nebenbücherbuchungen an Treuhandsoftware auslagern, können Sie sich vermehrt darauf konzentrieren, CFO-Services zu entwickeln und anzubieten. Treuhandsoftware ermöglicht Ihnen zudem, jederzeit Einblick in die Finanzzahlen Ihrer Kund:innen zu erhalten. Dadurch können Sie als externer CFO der Geschäftsleitung eine wichtige Grundlage für datenbasierte Entscheidungen und Pläne bereitstellen.