In der Schweiz können mehrwertsteuerpflichtige Unternehmen die Mehrwertsteuer (MWST) auf zwei Arten abrechnen: effektiv oder nach Saldosteuersatz. Welche MWST-Abrechnungsmethode passt besser zu deinem Unternehmen? In diesem Blogbeitrag erfährst du, wie dein Unternehmen die MWST abrechnen kann und was die Vor- und Nachteile beider Methoden sind.

Das musst du über die Mehrwertsteuer (MWST) in der Schweiz wissen

Die MWST ist eine Steuer auf den Konsum, die vom Staat erhoben wird. Diese Steuer ist eine wichtige Einnahmequelle für den Staat. Damit die Bürger:innen nicht selber abrechnen müssen, wird der Einfachheit halber bei den Unternehmen eine Steuer erhoben. Im Preis, den die Kund:innen für Waren und Dienstleistungen bezahlen, ist die MWST also bereits enthalten. Je nach Land variiert die Höhe der MWST stark. Der Normalsatz in der Schweiz ist 7.7 Prozent, der reduzierte Satz 2.5 Prozent und für Beherbergungen gilt ein Sondersatz von 3.7 Prozent. Der reduzierte Mehrwertsteuersatz von 2.5 Prozent gilt unter anderem für Leitungswasser, Nahrungsmittel und Zusatzstoffe, Getreide, Medikamente und Zeitungen oder Zeitschriften ohne Reklamecharakter. Gesundheit, Bildung, Kultur und Immobilien sind von der MWST befreit.

Welche Unternehmen sind mehrwertsteuerpflichtig?

Unterliegt dein Unternehmen der Mehrwertsteuerpflicht? Grundsätzlich müssen Unternehmen, die mehr als 100’000 CHF Umsatz pro Jahr erzielen, MWST bezahlen. Ausländische Unternehmen unterliegen der MWST-Pflicht, wenn sie Leistungen in der Schweiz erbringen. Organisator:innen von einmaligen Anlässen wie Sport- oder Kulturveranstaltungen müssen MWST abrechnen, wenn sie mit dem Verkauf von Essen, Trinken oder Werbefläche mindestens 100’000 CHF einnehmen. Gemeinnützige Institutionen und nicht gewinnorientierte Vereine müssen sich erst ab einem jährlichen Umsatz von 150’000 CHF für die MWST anmelden.

Ist dein Unternehmen mehrwertsteuerpflichtig, musst du es bei der Eidgenössischen Steuerverwaltung (EVST) anmelden. Was braucht es dafür? Für die MWST-Anmeldung benötigst du den Handelsregisterauszug deines Unternehmens, die Umsatzsteuer-Identifikationsnummer (UID) sowie als Neugründer:in eine Umsatzprognose des ersten Geschäftsjahres und bei bereits aktiven Unternehmungen Bilanz und Erfolgsrechnung der letzten maximal sechs Geschäftsjahre. Nach der Anmeldung bei der EVST erhältst du eine MWST-Nummer. Ausländische Unternehmen, die in der Schweiz Leistungen erbringen, müssen für den Abschluss des Registrierungsprozesses und das Ausfüllen der Vollmachterklärung die Daten ihres Steuervertreters angeben.

So geht die effektive MWST-Abrechnungsmethode

Die effektive MWST-Abrechnungsmethode ist schnell erklärt: Für die Abrechnung der MWST nach dieser Methode deklarierst du den erzielten Jahresumsatz deines Unternehmens und ziehst davon die bezahlte MWST ab. Musste dein Unternehmen für die Produktion von Waren oder Dienstleistungen Vorprodukte einkaufen, kannst du die dafür bezahlte MWST von der MWST, die du von Kund:innen bezogen hast abziehen und die Differenz dem Staat überweisen. Dies nennt man Vorsteuerabzug und kann insbesondere Unternehmen mit hohen Materialaufwendungen finanzielle Vorteile schaffen. Mit der effektiven MWST-Abrechnungsmethode erfolgt die Abrechnung quartalsweise.

Wann sich die Abrechnung nach Saldosteuersatz lohnt

Um den administrativen Aufwand für die Abrechnung der MWST für KMU zu reduzieren, wurde die Saldosteuersatzmethode geschaffen. Dabei handelt sich um die Möglichkeit, die MWST-Schuld mit einem pauschalen Satz zu berechnen. Der Saldosteuersatz hängt von der Branche ab. Ein Kieswerk bezahlt beispielsweise 2.8 Prozent MWST, ein Baugeschäft 4.3 Prozent, ein Lift-Service-Betrieb 5.1 Prozent, ein Anwaltsbüro 5.9 Prozent und für kostenpflichtige Städte- oder Museumsführungen fallen 6.5 Prozent MWST an. In dieser Publikation der ESTV findest du eine Liste der Saldosteuersätze nach Branche.

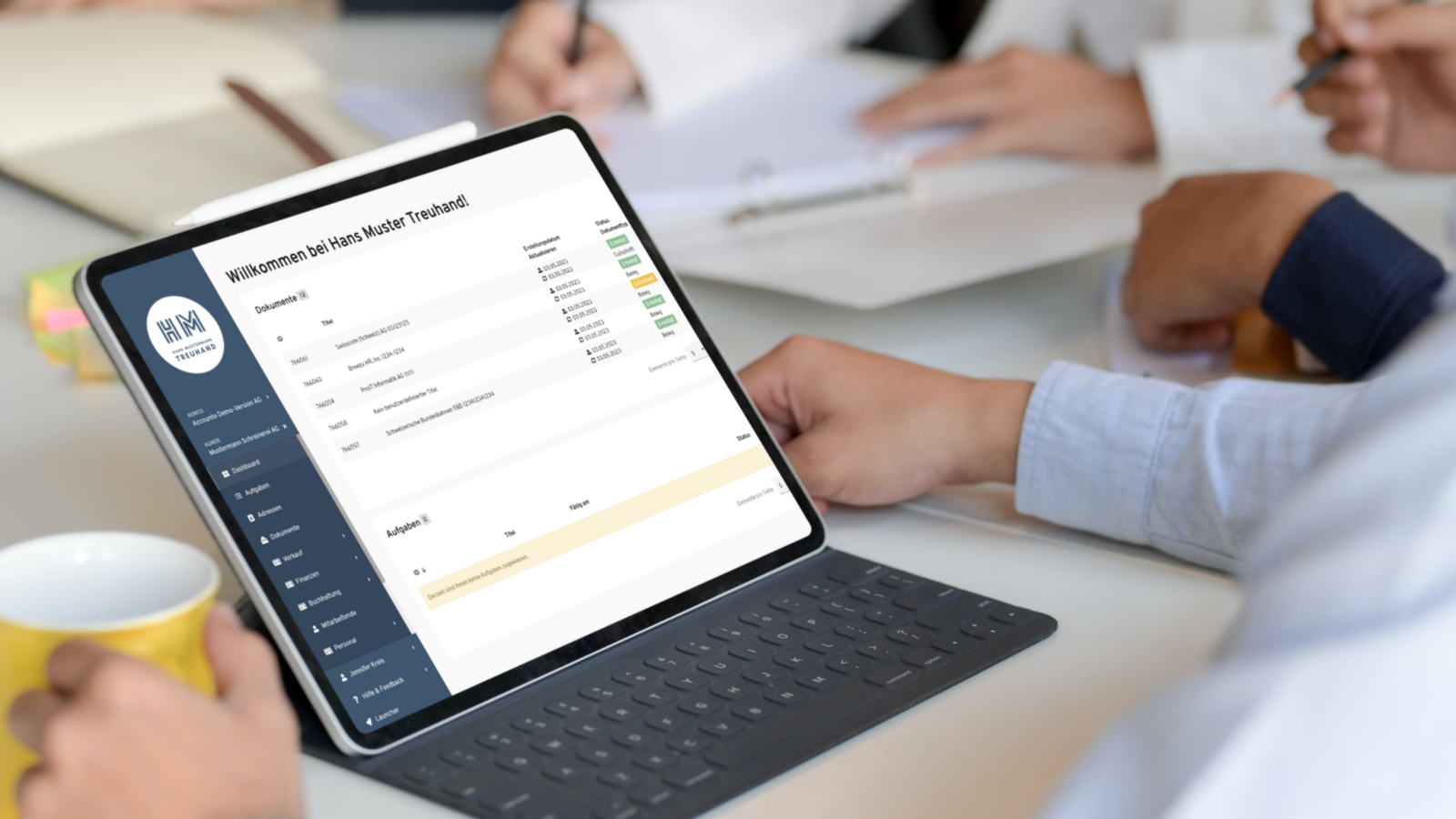

Extratipp: Vollautomatisierte Buchhaltungslösungen für KMU vereinfachen die Abrechnung der MWST und reduzieren den administrativen Aufwand – unabhängig von der gewählten MWST-Abrechnungsmethode – signifikant. Mit der Lösung von Accounto kannst du deine gesamte Buchhaltung innert weniger Minuten pro Woche erledigen.

Saldosteuersätze basieren auf Branchendurchschnittswerten und bei der Festlegung wurden branchentypische Zahlen berücksichtigt. Hat dein Unternehmen geringere Aufwände als der Rest deiner Branche, kann dir ein Saldosteuersatz daher finanzielle Vorteile bringen. Bevor du dich für die MSWT-Abrechnung mit dem Saldosteuersatz entscheidest, solltest du dir einen möglichst exakten Überblick über anstehende Investitionen und Aufwendungen für Material und Betriebsmittel verschaffen. Der Nachteil der Saldosteuersatzmethode ist, dass dein Unternehmen das Recht verliert, die oben erwähnte Vorsteuer abziehen zu können.

Wie die MWST-Abrechnung mit dem Saldosteuersatz funktioniert

Falls dein Unternehmen die MWST mit dem Saldosteuersatz abrechnen möchte, darf der steuerbare Jahresumsatz gemäss der ESTV nicht höher als 5’005’000 (=5,005 Millionen) CHF sein und die geschuldete MWST darf nicht mehr als 103’000 CHF pro Jahr betragen. Du kannst die geschuldete MWST ermitteln, indem du den gesamten steuerbaren Jahresumsatz deines Unternehmens mit dem für deine Branche geltenden Saldosteuersatz multiplizierst. Macht dein Unternehmen im Jahr beispielsweise 220’000 CHF Umsatz und der Saldosteuersatz für deine Branche liegt bei 4.3 Prozent, sieht die Rechnung wie folgt:

220’000 CHF x 4.3 Prozent = 220’000 x 0.043 = 9460.00 CHF

In diesem Beispiel ist die geschuldete MWST 9460.00 CHF und das Unternehmen darf den Saldosteuersatz anwenden.

Mit der Saldosteuersatzmethode erfolgt die Abrechnung der MWST nicht quartalsweise wie bei der effektiven Methode, sondern halbjährlich.

Damit du einen Überblick über die wichtigsten Abrechnungsperioden bekommst, haben wir dir eine Übersicht zu allen Buchhaltungs- und MWST-Fristen erstellt.

So kann dein Unternehmen die MWST-Abrechnungsmethode wechseln

Darf von einer Mehrwertsteuerabrechnungsmethode zur anderen gewechselt werden? Ein Wechsel der MWST-Abrechnungsmethode ist möglich. Die effektive Methode musst du während mindestens drei Jahren beibehalten, bei der Abrechnung nach Saldosteuersatz kannst du hingegen jedes Jahr per 1. Januar zur effektiven Abrechnung wechseln. Den Wechsel der MWST-Abrechnungsmethode musst du schriftlich und spätestens 60 Tage nach Beginn der Steuerperiode bei der ESTV beantragen.

MWST effektiv abrechnen oder nach Saldosteuersatz: Möchtest du wissen, was für dein Unternehmen Sinn macht? Bei Accounto kannst du kostenlos Treuhand-Expert:innen finden, die dich bei der Abrechnung der MWST unterstützen.