Was ist Finanztechnologie (FinTech) und inwiefern revolutioniert sie die Finanzindustrie? Welche Implikationen hat FinTech für das Treuhandwesen? Wie kann Ihr Treuhandunternehmen das Potenzial von FinTech bestmöglich ausschöpfen? In diesem Blogbeitrag erfahren Sie alles, was Treuhänder:innen 2023 über FinTech wissen müssen.

Mit der Digitalisierung haben sich die Erwartungen von Treuhand-Kund:innen stark gewandelt. So ist es beispielsweise eine branchenübergreifende Tendenz, dass immer mehr KMU vom Belegaustausch über die Buchführung bis hin zur Kommunikation mit ihrem Treuhandunternehmen alles über eine einzige Plattform erledigen möchten. Insbesondere digital affine Führungskräfte verlangen zunehmend nach Gesamtlösungen ohne zeitraubende und aus Cyber-Security-Perspektive gefährliche Softwarebrüche. Der ganze Prozess soll nahtlos funktionieren und komplett digitalisiert sein. Diese Transformation der Kundenerwartungen startete im Business-to-Consumer-Bereich (B2C), ist aber längst auf Business-to-Business (B2B) übergeschwappt. In Hunderten KMU übernehmen zunehmend Digital Natives das Zepter und folglich dürfte die Nachfrage nach digitalen und integrativen Lösungen seitens Ihrer KMU-Kund:innen weiter steigen.

Innovationsfähigkeit gewinnt im Treuhandwesen zunehmend an Bedeutung

Um die durch die Digitalisierung veränderten Kundenerwartungen zu erfüllen, müssen Treuhandunternehmen innovationsfähig sein. Innovationsfähigkeit ist im Treuhandwesen ein nicht zu vernachlässigendes Differenzierungsmerkmal geworden. Laut einer Studie von Treuhand Suisse und Accounto bleiben Treuhandunternehmen auch mit der Digitalisierung und damit einhergehenden neuen Geschäftsmodellen, Prozessen, Kundenerwartungen und Technologien die zentrale Anlaufstelle für alle betriebswirtschaftlichen und finanziellen Anliegen der von ihnen betreuten Unternehmen – sofern sie innovationsfähig sind und auf die Bedürfnisse der Treuhand-Kund:innen von heute und morgen eingehen können. Statt Routinetätigkeiten abzuwickeln, geht es mehr denn je darum, innovative Dienstleistungen zu entwickeln und die Beratungskompetenz auszubauen. Dazu gehören auch massgeschneiderte Beratungen rund um neue Technologien.

Eine der bedeutendsten Technologieentwicklungen der letzten Jahre ist Finanztechnologie (FinTech). Damit werden Technologien bezeichnet, welche «die Bereitstellung und Nutzung von Finanzdienstleistungen verbessern und automatisieren sollen». Zu den bekanntesten FinTech-Unternehmen gehören hierzulande die Neobanken Revolut und N26, die mobilen Zahlungssysteme Twint und Sonect sowie der Online-Immobilien-Marktplatz Crowdhouse. FinTech hat weltweit zahlreiche Geschäftsfelder wie Zahlungsverkehr, Kreditvergabe, Investment Management, Geldtransfer oder Fundraising transformiert. Von diesen Veränderungen sind auch Schweizer KMU in immer mehr Branchen betroffen. Möchte Ihr Treuhandunternehmen diese KMU weiterhin umfassend betreuen, dürfen Sie FinTech nicht länger auf das Abstellgleis stellen.

Was Treuhandunternehmen von Finanzinstituten lernen können

Viele internationale Grossbanken und Versicherungskonzerne haben schon vor Jahren erkannt, dass ein starkes FinTech-Ökosystem sowohl Traditionsunternehmen mit oftmals über einem Jahrhundert Erfahrung als auch agile Startups mit frischen Ideen weiterbringt. Täglich starten Pilotprojekte und kommt es zu neuen Kollaborationen zwischen bekannten Finanzinstituten und aufstrebenden FinTech-Startups mit dem Ziel, die Innovationsfähigkeit zu steigern, effizienter zu arbeiten, bessere Kundenerlebnisse zu schaffen und für mehr Cyber-Sicherheit zu sorgen. In der Treuhandbranche hingegen stehen viele alteingesessene Treuhandunternehmen anderen Marktteilnehmenden noch skeptisch gegenüber. Nicht wenige Treuhänder:innen nehmen die aufkommenden Tech-Unternehmen und ihre innovativen Buchhaltungslösungen in erster Linie als Konkurrenz wahr, die bewährte Geschäftsmodelle in Frage stellen oder sogar die Existenz von Treuhandunternehmen gefährden. Es ist jedoch auch für Führungskräfte von Treuhandunternehmen höchste Zeit, sich mit auf den ersten Blick disruptiv scheinenden FinTech-Lösungen auseinandersetzen und Partnerschaften mit Software-Providern zu evaluieren.

Wie können Treuhandunternehmen FinTech gewinnbringend einsetzen?

Der gezielte Einsatz von FinTech kann Treuhandunternehmen neue Chancen und Möglichkeiten eröffnen, ihr Geschäftsmodell zukunftsfähiger zu machen und auf die sich wandelnden Kundenerwartungen zu reagieren. Aus der oben erwähnten Studie von Accounto und Treuhand Suisse geht hervor, dass die nächste Generation der Treuhand-Kund:innen massgeschneiderten Beratungen deutlich mehr Wert beimisst als dem Ausführen von Routinetätigkeiten. Indem Sie Ihren Kund:innen beim Schliessen von spezifischen Wissenslücken – wie etwa beim Beantworten rechtlicher und ethischer Fragen rund um FinTech – helfen, können Sie zum einen die Beziehung zu bestehenden Mandant:innen vertiefen und zum anderen zusätzliche Marktanteile erobern. Bedenken Sie, dass es Tausende Treuhandunternehmen in der Schweiz gibt und für die meisten davon KMU zur wichtigsten Zielgruppe gehören. Somit konkurrieren sie um Kund:innen. Es ist davon auszugehen, dass künftig nur noch diejenigen Treuhandunternehmen überleben, die sich durch ihre Innovationsfähigkeit, Produktivität und ihr exakt auf die Zielgruppe zugeschnittenes Angebot von der Konkurrenz abheben.

FinTech erlaubt zudem eine effizientere Datenauswertung als je zuvor. Dies wird für Treuhandunternehmen in den nächsten Jahren entscheidend sein, da die Nachfrage nach individuellen Reports und Analysen stetig ansteigt. Wenn Treuhandunternehmen Reporting- und Analysenservices kosteneffizient anbieten können, verschafft ihnen dies einen Wettbewerbsvorteil. Gerade in wirtschaftlich unsicheren Zeiten, wenn zahlreiche KMU ihre Ausgaben senken müssen und unter Planungsunsicherheit leiden, dürften eine Effizienz- und Produktivitätssteigerung den meisten Treuhand-Kund:innen mehr als willkommen sein.

Auch beim Optimieren von Geschäftsprozessen spielt FinTech eine wichtige Rolle. Der Belegaustausch beispielsweise bietet in vielen Treuhandwesen grosses Optimierungspotenzial. Statt einer Gesamtlösung, auf der sie sämtliche Daten sicher ablegen können, nutzen nämlich nach wie vor nicht wenige KMU mehrere Online- und Offline-Tools, um ihre für die Buchhaltung benötigten Unterlagen und Daten aufzubewahren. Muss auch Ihr Team für Jahres- oder Zwischenabschlüsse regelmässig Belegen nachrennen, Dokumente über Plattformen hinweg zusammensuchen oder Ihre Kund:innen daran erinnern, dass noch Unterlagen fehlen? Falls ja, ist dies ein Indiz, dass der Belegaustauschprozess in Ihrem Treuhandunternehmen nicht richtig funktioniert und Sie dadurch weniger effizient arbeiten als Sie eigentlich könnten. FinTech unterstützt Prozessoptimierungen und hilft Treuhandunternehmen, Ineffizienzen zu beseitigen.

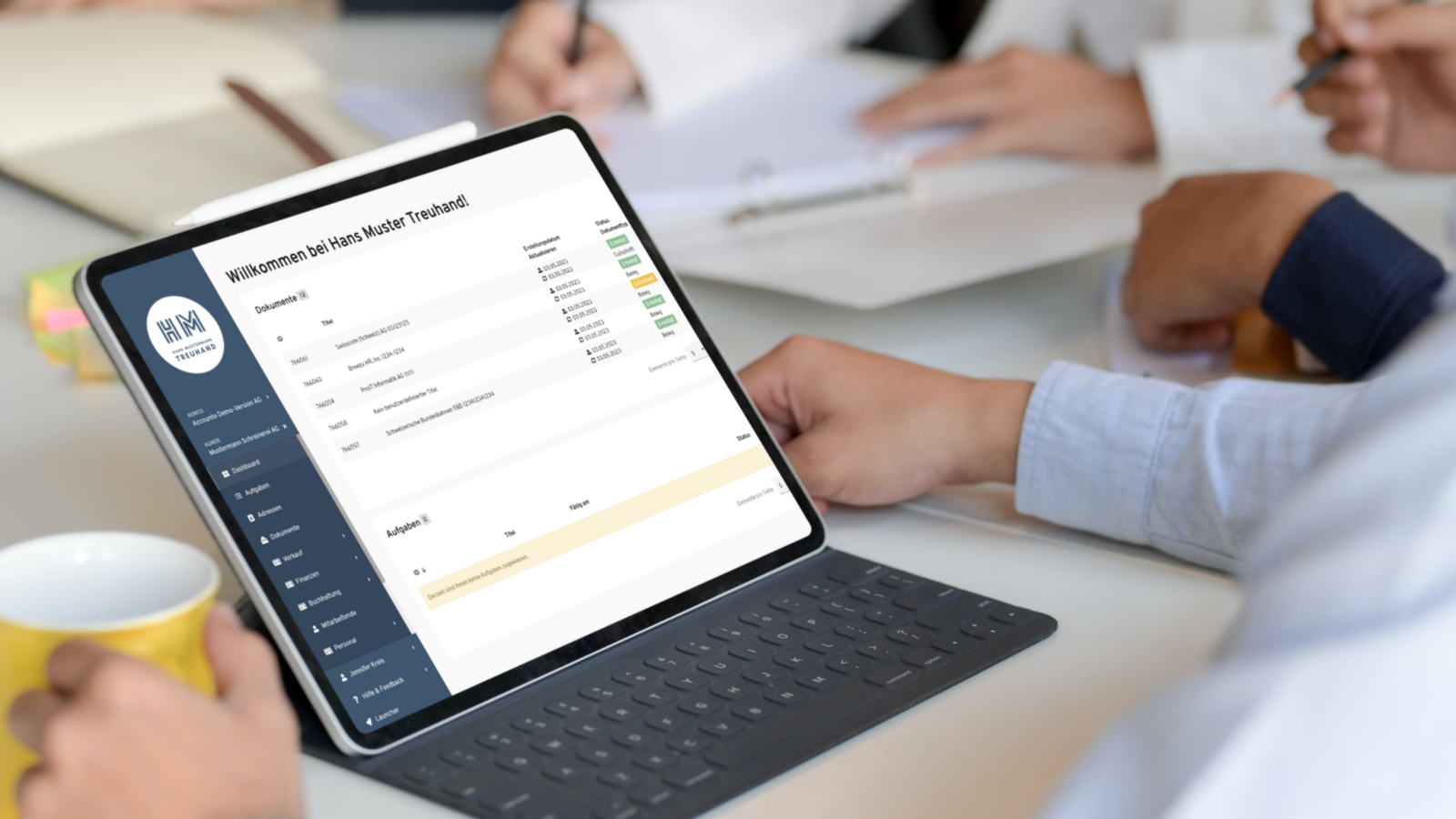

Extratipp: Die Schweizer Treuhandsoftware Accounto erlaubt Ihrem Treuhandunternehmen, den Belegaustausch mit Ihren Mandant:innen stark zu vereinfachen. Ihre Kund:innen können sämtliche Belege mittels weniger Klicks auf Accounto hochladen, wo sie automatisch gesichert werden und Ihr Team sie einsehen kann.

Wie Treuhandsoftware dazu beiträgt, dass Treuhandunternehmen von FinTech profitieren können

Wie sollen stark ausgelastete und unter dem anhaltenden Fachkräftemangel leidende Treuhandunternehmen Zeit finden, um sich vertieft mit FinTech zu befassen? Wer hat Zeit, die neuesten Entwicklungen im schnelllebigen FinTech-Sektor aktiv mitzuverfolgen? Wann sollen Treuhänder:innen mithilfe von FinTech-Lösungen neue Services entwickeln, ihre Prozesse optimieren und ihr Geschäftsmodell verjüngen? Innovative Technologien können auch hier Abhilfe schaffen. Die Auslagerung von Routinetätigkeiten wie die Belegextraktion, das Abstimmen von Nebenbüchern oder das Erstellen von Reports zu den Unternehmenskennzahlen an Treuhandsoftware entlastet Treuhandunternehmen stark. Dies schafft Zeit und Raum für die Auseinandersetzung mit FinTech, die Erweiterung des Beratungsangebotes und die Weiterentwicklung des Geschäftsmodells.

Möchten Sie wissen, wie innovative Technologien auch Ihrem Treuhandunternehmen bereits heute einen gewichtigen Wettbewerbsvorteil verschaffen können? Tauschen Sie sich mit unseren auf die Treuhandbranche spezialisierten Technologieexpert:innen aus.